L’or « valeur refuge », qu’est ce que ça signifie ? Le cours qui monte, qui baisse… Comment ça marche? Et d’ailleurs c’est quoi exactement ce cours de l’or ?

Les pièces et les lingots, quelle différence ? Et moi, puis-je acheter de l’or ? Nous recevons chaque jour pas mal de questions sur les pièces et lingots d’Or… Il faut dire que le sujet est vaste !

Alors à la demande générale, nous avons demandé à notre spécialiste de nous parler de l’or d’investissement. Voici ce qu’il en pense !

Pourquoi dit-on que l’Or d’investissement est un placement sûr ?

Dans un contexte de crise, l’épargne est favorisée. Néanmoins, tous les placements ne se valent pas. Les livrets populaires ont un rendement faible qui ne couvre pas l’inflation.

Les assurances-vie sont des placements longs, indisponibles rapidement, que l’on ne peut pas morceler, taxés et parfois composées de produits financiers toxiques. Les placements boursiers ont subi deux krachs en dix ans. Les États font face à une crise des dettes et les banques privées subsistent avec l’aide des banques centrales.

La solution adoptée au niveau mondial : La création de dette supplémentaire et l’émission de monnaie. L’Or est une valeur sûre face à l’instabilité des bourses et des taux de change : Les banques peuvent créer des € ou des $, elles ne créent pas d’or.

L’argent papier représente de la dette. Il n’a de valeur que tant que les individus ont confiance. L’Or ne porte la marque d’aucun État. C’est la seule monnaie qui n’ait jamais été détruite. Il peut remplacer n’importe quelle monnaie, se commercer, s’échanger librement. Sa valeur est connue sur tous les continents. Dans le cadre d’un risque de dévalorisation monétaire : L’or protège de l’inflation.

En cas de krach monétaire ou obligataire, l’or peut être un moyen de protéger son épargne.

L’Or est-il vraiment un placement « avantageux » ?

Les indices boursiers baissent, l’Or monte. Depuis 10 ans le cours de l’or est passé de 275 à 1700 $ l’once, soit une valeur multipliée par 6. En même temps les bourses mondiales ont vu leur valeur divisée par 2. Depuis 1971 le cours de l’or a été multiplié par 48. En même temps, le smic a été multiplié par 16.

Les indices boursiers baissent, l’Or monte. Depuis 10 ans le cours de l’or est passé de 275 à 1700 $ l’once, soit une valeur multipliée par 6. En même temps les bourses mondiales ont vu leur valeur divisée par 2. Depuis 1971 le cours de l’or a été multiplié par 48. En même temps, le smic a été multiplié par 16.

La demande mondiale augmente (bijouterie, industrie, banques centrales de pays émergeants : Chine et Russie). La production minière est insuffisante et les réserves limitées : Le cours de l’or devrait monter.

Le marché du lingot d’or est ouvert à tous. Un lingot est simple à détenir à domicile ou dans un coffre de banque, au prix moyen de 120€ par an.

Le prix de l’Or, comment est-t-il fixé ?

Le prix de l’or reflète une mesure objective de l’offre et de la demande. Dans les faits, le cours de l’Or est déterminé au fixing de Londres. 90% du négoce de l’or passe par Londres. Deux sessions quotidiennes de Fixing (11h et 16h). A l’ouverture, il y a des acheteurs et des vendeurs. Lorsque le nombre de lingots à vendre et acheter s’équilibre : le cours est fixé.

L’Or a un marché global mais centralisé. Le Fixing reflète une mesure claire de l’offre et de la demande. Cookson-Clal travaille au fixing de Londres.

Découvrez notre article concernant le cours des métaux précieux.

Y a t-il une fiscalité avantageuse sur l’Or d’investissement ?

Oui, mais voyons cela de plus près. Déja posons la définition fiscale du métal d’investissement : Seul l’Or est concerné (art 298 CGI), sous forme de lingot supérieur à 1g et de titre supérieur ou égal à 995 ‰ ou de pièce de titre supérieur ou égal à 900 ‰, frappée après 1800, dont le prix de vente n’excède pas de plus de 80 % la valeur de l’or contenu.

A l’achat, les transactions sur l’Or d’investissement sont exonérées de taxes. A la vente, deux régimes au choix :

- Taxe Métaux Précieux (art 150 CGI) : Prélèvement de 8% du produit de la vente, supporté par le vendeur. L’acheteur collecte et reverse la taxe auprès du Trésor Public (déclaration N° 2091).

- Taxe sur les plus-values (art 150VL – 150VM CGI) : Prélèvement de 34.5% sur la plus-value imposable. Réduction de 10% par an de la plus-value imposable après la 2ème année de détention. (Exonération totale au bout de 12 ans). L’acheteur collecte et reverse la taxe auprès du Trésor Public (déclaration N° 2092-SD).

Pour profiter du régime de taxation sur les plus-values à la vente, le vendeur doit prouver la durée de détention de l’objet par une facture ou un acte de donation l’identifiant précisément. En pratique seul un lingot numéroté permet de profiter de ce régime avantageux. Les pièces, même sous scellé, ne sont pas concernées.

Cookson-Clal, une référence de l’Or investissement.

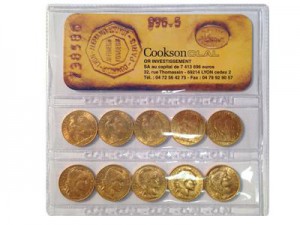

Cookson-Clal propose une gamme complète de lingots de 1 à 1000 g aux plus hauts standards de finition et de qualité, reconnus sur les marchés internationaux, certifiés 999,9 millièmes.

⇒Nouveau : Achetez vos pièces et lingots en ligne.

- Fabrication et finition de haute qualité : 1, 5, 10, 20 et 50 g : Estampés. 100, 250 et 1000 g : Coulés.

- Gravé sur tous les lingots (5 à 1000g) : Titre or 999.9 ‰. Numéro de série unique. Poids.

- Fondeur Affineur Essayeur : Cookson-Clal Métaux Précieux / SEMPSA. Logo Cookson-Clal Métaux précieux.

- Sur le certificat d’analyse infalsifiable accompagnant chaque lingot (5 à 1000g) : Numéro de série unique. Poids brut.

- Nom du Fondeur Affineur : Cookson SEMPSA. Signature de l’essayeur. Titre or 999.9 ‰.

Quelques questions fréquentes :

Qu’est-ce qu’on entend par « métal d’investissement » ?

Art 298 du CGI : Or sous forme de lingot d’un poids supérieur à 1g de titre égal ou supérieur à 995 ‰. Ou pièces de titre égal ou supérieur à 900 ‰ frappées après 1800 dont le prix de vente n’excède pas de plus de 80 % la valeur d’or contenu. Seul l’or est concerné.

Quelle est la fiscalité sur l’Or investissement ?

Il n’y a pas de fiscalité à l’achat (L’or est vendu hors taxes). A la vente, deux régimes possibles :

- Taxe Métaux Précieux (Art 150 CGI) Prélèvement de 10% du produit de la vente, supporté par le vendeur (lors de la vente). L’acheteur doit collecter et reverser la taxe auprès du Trésor Public, avec la déclaration N° 2091.2.

- La Taxe sur les plus-values réelles (art 150VL & 150VM CGI), déclaration N° 2092-SD :Prélèvement de 28.1,5% (déduit lors de la vente) sur la plus-value supporté par le vendeur qui doit justifier du prix et de la date d’acquisition.

Ce régime permet les abattements suivants : Après la 3ème année de détention, décote de 10% par an sur la part imposable (exonération totale au bout de 12 ans).

Aucun impôt en cas de moins-value. L’acheteur doit collecter et reverser la taxe auprès du Trésor Public, avec la déclaration N° 2092-SD.

Mon lingot d’Or est-il vendable ?

Tant qu’il est intègre, son état (rayé, choqué) n’importe pas. Il doit avoir un bulletin d‘analyse avec : Le numéro du lingot, Le poids brut, Le titre, Le nom du fondeur, La signature de l’essayeur.

Dans tous les cas Cookson-Clal rachète tous les lingots et pièces, avec ou sans certificat. Contactez votre conseiller, il vous expliquera tout !

Qu’est-ce que le fixing de Londres ?

90% du négoce de l’or passe par la bourse de Londres. Il y deux sessions de Fixing 11h et 16h. Les membres sont Nova Scotia, HSBS, Deutsche Bank, Société Générale et Barclays. Au cours d’ouverture, il y a des acheteurs ou des vendeurs. Si le nombre de lingots à vendre et acheter ne s’équilibre pas, le cours est modifié jusqu’à l’équilibre : le cours est fixé.

Ainsi, l’or a un marché global mais centralisé. Le cours obtenu par le fixing est une mesure claire de l’offre et de la demande. Cookson-Clal travaille sur le fixing de Londres.

Peut-on parler « d’Argent d’investissement » ?

L’argent n’est pas concerné par la fiscalité sur l’investissement : Les lingots d’argent sont vendus avec TVA et sans certificat. Cookson-Clal vend des lingots d’argent d’ 1 kg.

Qu’est-ce que la prime d’une pièce ?

C’est la différence entre la valeur du métal précieux contenu et le prix négocié de la pièce.Cookson-Clal n’applique pas de prime, mais un courtage, en valorisant uniquement le métal fin contenu. (Comme pour les lingots et lingotins).

La notion d’anonymat existe t-elle toujours ?

Les établissements qui vendent de l’or sont soumis aux obligations liées à la lutte contre le blanchiment des capitaux et le financement du terrorisme (ordonnance n° 2009-104 du 30 janvier 2009 et directive 91/308/CEE du 10 juin 1991) et, le cas échéant, aux contraintes liées à la garantie des métaux précieux et aux dispositions applicables aux établissements financiers.

En tant que professionnel qui vend de l’or, dois je avoir un livre de police ?

Les assujettis qui achètent et revendent de l’or d’investissement doivent conserver pendant six ans à l’appui de leur comptabilité les documents permettant d’identifier leurs clients pour toutes les opérations d’un montant égal ou supérieur à 15 000 euros (article 298 sexdecies E du code général des impôts). L’identité des clients peut être apportée par tout moyen. Toutefois et par mesure de simplification, les assujettis qui sont d’ores et déjà astreints à la tenue du registre ou livre de police (art 537 du code général des impôts) peuvent satisfaire à l’obligation ci-dessus par la production de ce registre.

Peut on acheter de l’or en espèces ?

Depuis le 1er août 2011, toute transaction relative à l’achat d’or au détail doit se faire par chèque barré, virement bancaire ou carte de paiement (loi n° 2011 -900 du 29 juillet 2011). Le seuil de 500€ limitant l’autorisation de paiement en espèces par les commerçants et les non-commerçants est donc supprimé.

L’or est vendu sans TVA ?

Les transactions portant sur des lingots et lingotins en or d’un titre supérieur à 995 millièmes, ainsi que toutes les monnaies frappées après 1800 ayant eu cours légal, sont exonérés de TVA.